短期汇率波动不改长期支撑 人民币资产“成色仍足”

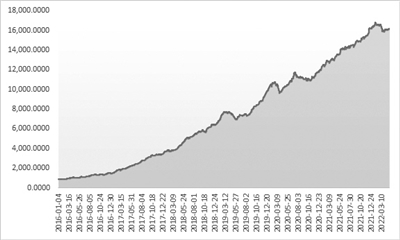

2016年至今北向资金累计净买入(亿元)。数据来源:Wind

2016年至今北向资金累计净买入(亿元)。数据来源:Wind

5月以来,人民币汇率整体呈现宽幅震荡态势,短期波动较大,对宏观经济和资本市场均产生一定影响。展望后市,业内人士普遍认为,保持人民币汇率稳定的因素正在增多,中长期来看不存在持续单边贬值的基础。与此同时,短期汇率波动也不会改变人民币资产的长期投资价值,随着短期风险因素的释放,人民币资产价值有望回归平稳。

人民币汇率韧性增强

中国外汇交易中心数据显示,5月9日,人民币兑美元中间价报6.6899,调贬567个基点。受此影响,当日人民币兑美元即期汇率开盘即报6.7000,最终收报6.7202。

5月以来,人民币中间价继续呈现宽幅震荡,与4月末相比累计调贬722个基点。谈及近期人民币兑美元出现迅速贬值的原因,光大银行金融市场部宏观研究员周茂华对《经济参考报》记者表示,受全球市场剧烈波动影响,近期人民币汇率波动仍偏剧烈,反映短期市场存在的分歧较大。年初以来,受诸多不确定性因素冲击,全球各市场波动率均明显加大。

东方金诚首席宏观分析师王青也认为,在美元指数升破100且持续强势的背景下,此轮人民币兑美元汇率较快回调,属于汇市正常波动。

不过,对于近期人民币汇率贬值,市场并未产生较大恐慌。“市场对于汇率的涨跌适应性明显增强。”中银证券全球首席经济学家管涛表示,现在市场主体更能够适应汇率的波动,因为汇率灵活以后,有涨有跌能够及时释放压力,避免预期的积累。

展望后市,业内普遍认为,保持人民币汇率稳定的因素正在增多。近期汇率回调表明人民币汇率双向波动的态势并未改变,尽管短期内人民币汇率或仍存贬值压力,但中长期看并不存在持续单边贬值的基础。

“近年来,我国外汇市场韧性不断增强,有基础、有条件适应本轮美联储政策调整。”国家外汇局副局长王春英日前指出,人民币汇率弹性不断增强,及时有效地释放了外部压力。企业“逢高结汇、逢低购汇”的理性交易行为,可有效平抑部分汇率调整,有助于人民币汇率总体稳定和外汇市场平稳运行。

在周茂华看来,经济基本面将支撑人民币企稳。随着国内疫情影响舒缓,助企纾困政策精准支持,政策效果也在逐步显现,国内复工复产加快,经济企稳回暖。

人民币资产长期投资价值可期

尽管当前汇率波动幅度较大,但业内人士普遍认为,短期汇率波动并不会改变人民币资产的长期投资价值。

短期来看,受海外经济体加快收紧货币政策以及汇率波动等因素影响,人民币资产承压,年内北向资金整体仍为净卖出态势。Wind数据显示,截至5月9日收盘,北向资金年内净卖出203.90亿元。不过,与3月相比,北向资金近两个月净卖出规模整体收窄,今年3月至5月的净买入规模分别为-450.83亿元、63.00亿元和-23.62亿元。

“今年以来,美联储加快收紧货币政策,支撑美元走强,美元指数上升。在此背景下,海外资本或受到汇率波动的影响流入美国资本市场,以其他货币计价的资产贬值压力增强。”川财证券首席经济学家、研究所所长陈雳对记者表示,美联储加息也增加了中国资本市场的不确定性,A股市场在短期内受到美国流动性收紧的影响出现波动。但从此前美联储加息的历史经验来看,A股市场并未跟随着美联储加息周期变化,而是走出独立行情,其主要原因是中国资本市场受到国内经济、政策变化的影响更大。

经济学者、允泰资本创始合伙人付立春认为,尽管以北向资金为代表的外资机构持股占比并不高,但其相关操作对于市场的导向作用较大。随着人民币兑美元汇率大幅波动,叠加资本市场面临的一些短期不确定性,导致汇率和A股估值出现双重下行。

不过,付立春进一步表示,当前股市和汇率的走势对于市场预期的反馈过度激烈。长期来看,我国经济基本面良好的大方向不变。因此,在短期的过度反应之后,也存在向基本面回归的动力。他表示,应将市场预期向更为理性的基本面方向引导。

从中长期视角来看,人民币资产的吸引力总体不断增强。外汇局此前公布的数据显示,2018年至2021年,外资累计净增持中国境内股票和债券超7000亿美元,年均增速达34%。另据国际货币基金组织(IMF)近期发布的数据显示,2021年第四季度人民币在全球外汇储备中的占比升至2.79%,位居全球第五位,达到五年来最高水平,这表明人民币资产受到更多海外主权投资机构的认可。

外汇局近期也表示,跨境证券投资短期波动不代表外资流动的总体格局,更不能代表外资的长期投资意愿。随着市场对一些短期影响因素的消化和预期的释放,境外机构对中国证券投资将回归平稳态势,长期价值投资仍然是外资流入的主要考虑因素。

陈雳表示,短期内,海外资本流向或受到市场情绪的影响而有所改变。但从长期来看,中国经济韧性较强,稳增长政策力度不断加大,央行货币政策持续发力,基本面长期向好,人民币资产对海外资本而言仍然具备较强的吸引力。(记者 罗逸姝 向家莹)

- 溢价150%!今天第一天,很多人拿到转手就卖(2025-01-03 16:37:58)

- 工行福州长乐机场支行28日正式开业(2024-12-28 23:29:47)

- 民生银行福州分行开展“悦享时光 民生相伴”敬老活动(2024-12-28 11:33:13)

- 坚守金融为民初心 专业赢得客户信赖——专访民生银行福州分行小微黑带客户经理陈岚(2024-12-28 11:09:11)

- 民生银行福州分行:坚守“金融为民”初心,让服务更有温度(2024-12-28 11:04:42)

- 民生银行福州分行:反诈宣传筑牢防线,守护群众财产安全(2024-12-24 18:12:32)